このページの目次

「自己破産できない」と諦めるのはまだ早いかもしれません

「ギャンブルで借金を作ってしまった…」「ブランド品を買いすぎて返済が苦しい…」

借金の返済に追われる毎日の中で、自己破産という言葉が頭をよぎっても、「自分の場合は、借金の理由が悪いから自己破産なんてできないだろう」と、一人で抱え込んでいませんか?

インターネットで調べると、「免責不許可事由」「管財事件」といった難しい言葉が並び、ますます不安が募ってしまうかもしれません。

でも、どうか諦めないでください。その不安、私たちが一緒に解消します。

この記事では、自己破産が難しいとされる理由や、手続きの仕組みについて、法律の専門家である弁護士が、分かりやすく、丁寧にかみ砕いて解説します。この記事を読み終える頃には、あなたが漠然と抱えている不安が具体的な知識に変わり、次にとるべき行動がはっきりと見えているはずです。

弁護士は、決してあなたを責めるためにいるのではありません。あなたの味方として、未来へ一歩踏み出すためのお手伝いをするのが私たちの仕事です。一人で悩まず、まずはこの記事をゆっくりと読み進めてみてください。

自己破産で借金がなくならない「免責不許可事由」とは?

自己破産をしても借金の支払義務がなくならない(免責されない)ケースは、法律で定められています。これを「免責不許可事由(めんせきふきょかじゆう)」と呼びます。多くの方が「自分は自己破産できないかもしれない」と不安に思う原因は、この免責不許可事由に心当たりがあるからではないでしょうか。

まずは、どのような行為が免責不許可事由にあたるのか、ご自身の状況と照らし合わせながら具体的に見ていきましょう。法律の条文(破産法第252条1項)を基に、代表的なものを解説します。

代表的な11の免責不許可事由をわかりやすく解説

免責不許可事には、主に以下の11のケースが定められています。

- 財産を隠したり、壊したり、価値を不当に下げたりする行為

(例:自己破産するからと、車を不当に安く友人に売却する、預金口座の存在を隠す) - 不当な債務負担行為

(例:破産手続きの開始を遅らせる目的で、クレジットカードのショッピング枠を現金化する) - 特定の債権者にだけ返済する行為(偏頗弁済:へんぱべんさい)

(例:友人からの借金だけを優先して返し、他の貸金業者への返済を止める) - 浪費やギャンブルによって著しく財産を減少させたり、過大な債務を負担したりする行為

(例:収入に見合わない高額なブランド品の購入、パチンコや競馬、FX投資などにのめり込み多額の借金をする) - 詐術を用いた信用取引

(例:返済能力がないことを隠して(嘘をついて)お金を借りる) - 帳簿等を隠したり、偽造したりする行為(個人事業主や法人の場合)

(例:財産状況を分からなくするために、帳簿や書類を隠す、嘘の記載をする) - 虚偽の債権者名簿を裁判所に提出する行為

(例:一部の債権者を意図的に隠して裁判所に書類を提出する) - 裁判所の調査に協力しない、または虚偽の説明をする行為

(例:裁判所や破産管財人からの質問に答えなかったり、嘘の説明をしたりする) - 破産管財人の職務を妨害する行為

(例:破産管財人が行う財産の調査や管理を邪魔する) - 過去7年以内に免責許可決定が確定した場合等(給与所得者等再生の再生計画認可決定の確定、ハードシップ免責等を含む)

(例:以前に自己破産や給与所得者等再生で借金の免除を受けてから7年が経過していない) - 破産法上の義務に違反する行為

(例:破産手続き中に裁判所の許可なく引っ越しをするなど、法律で定められた義務を守らない)

特にご相談が多いのは、4番目の「浪費やギャンブル」や3番目の「特定の債権者への返済」です。これらの行為に心当たりがあると、「もうダメだ」と思ってしまうかもしれません。しかし、重要なのはここからです。

【重要】免責不許可事由があると「管財事件」になりやすい

免責不許可事由に該当する可能性がある場合、自己破産の手続きは「管財事件(かんざいじけん)」という、より複雑な手続きに進む可能性が高くなります。

なぜなら、裁判所は「本当にこの人を免責させてよいのか?」を慎重に判断する必要があるからです。例えば、ギャンブルが原因で借金をした場合、その内容や金額、現在の反省状況などを詳しく調査しなければなりません。また、財産を隠していないか、特定の債権者だけを優遇していないかなども、公平性を保つためにチェックする必要があります。

この調査を裁判所に代わって行うのが「破産管財人(はさんかんざいにん)」という弁護士です。そして、この破産管財人が選任される手続きが「管財事件」なのです。

免責不許可事由の存在は、手続きが少し複雑になるサインと捉えておきましょう。そして、だからこそ、手続きをスムーズに進め、最終的な免責を得るために、あなたの代理人となる弁護士のサポートが極めて重要になります。

諦めないで!多くのケースで免責が認められる「裁量免責」

「免責不許可事由に当てはまるから、やっぱり自己破産は無理なんだ…」

そう感じた方も、どうか希望を捨てないでください。実は、免責不許可事由があったとしても、最終的に裁判所の判断で免責が認められるケースがほとんどなのです。これを「裁量免責(さいりょうめんせき)」といいます。

裁判所は、免責不許可事由に該当する事実があったとしても、その行為の程度や、本人が真摯に反省しているか、経済的に立ち直ろうと努力しているかなど、様々な事情を総合的に考慮して、「今回は免責を認めて、再出発のチャンスを与えよう」と判断してくれるのです。

実際に、日本弁護士連合会の調査でも、自己破産を申し立てた個人のうち、免責が許可されなかったケースはごくわずかです。つまり、免責不許可事由があったとしても、多くの方が裁量免責によって救済されているのが現実なのです。

裁判所は何を見る?裁量免責を得るための3つの重要ポイント

では、裁判所はどのような点を見て裁量免責を判断するのでしょうか。私たちが実務で特に重要だと考えているのは、以下の3つのポイントです。

- 借金理由への真摯な反省

なぜ借金をしてしまったのか、その原因と向き合い、心から反省している姿勢を示すことが何よりも大切です。弁護士と相談しながら、反省の気持ちを具体的に文章にまとめた「反省文」を作成し、裁判所に提出することもあります。 - 手続きへの誠実な協力

裁判所や破産管財人からの調査には、正直かつ誠実に協力する義務があります。財産について嘘をついたり、質問に答えなかったりすると、「反省していない」と見なされ、心証を大きく損なう可能性があります。弁護士が間に入ることで、どのような情報を提供すべきか、どのように説明すべきかを的確にアドバイスできます。 - 経済的更生の意欲と計画性

「もう二度と借金はしません」という意欲を、具体的な行動で示すことが重要です。例えば、毎月の収入と支出を記録した家計簿を作成し、きちんと家計管理ができることをアピールします。これにより、裁判所は「この人なら、免責をすればきちんと生活を立て直せるだろう」と判断しやすくなります。

これらのポイントを押さえ、誠実な対応を積み重ねていくことが、裁量免責への一番の近道です。

【解決事例】FX投資で多額の借金…誠実な対応で免責を勝ち取ったケース

ここで、当事務所が実際に担当した事例をご紹介します。この事例は、まさに「免責不許可事由があっても、諦めずに誠実に対応すれば道は開ける」ことを示しています。

ご相談に来られたAさんは、長年にわたりFX投資にのめり込み、借金の総額は1000万円近くに膨れ上がっていました。生活費のための借り入れもありましたが、借金の大部分はFX投資によるものでした。

投資やギャンブルによる借金は、典型的な免責不許可事由です。正直、簡単な道のりではありませんでした。しかし、Aさんには「人生をやり直したい」という強い意志がありました。私たちは、Aさんのその想いを裁判所に届けるため、二人三脚で準備を進めました。

まず、Aさんがどれだけ深く反省しているかを示すため、詳細な反省文を作成し、裁判所に提出しました。なぜFXに手を出してしまったのか、家族にどれだけ迷惑をかけたか、そして「現在は一切FXをやっておらず、今後も絶対に手を出さない」という固い決意を、自分の言葉で綴ってもらいました。

次に、経済的な更生能力を示すため、毎月の家計表を正確に作成し、収入の範囲内で質素に生活していることを証明しました。これは、単に数字を並べるだけでなく、「もうお金の管理は大丈夫です」という裁判所へのメッセージになります。

そして、管財事件になりましたが、破産管財人からの調査や面談での質問には、どんなに厳しいことを聞かれても、決して嘘をつかず、誠実に正直に回答するよう徹底しました。

こうしたAさんの真摯な姿勢が裁判所に評価され、最終的に無事、免責を得ることができたのです。免責が決定した時のAさんの安堵した表情は、今でも忘れられません。これは、弁護士と依頼者が一体となって、最後まで諦めずに戦った結果でした。

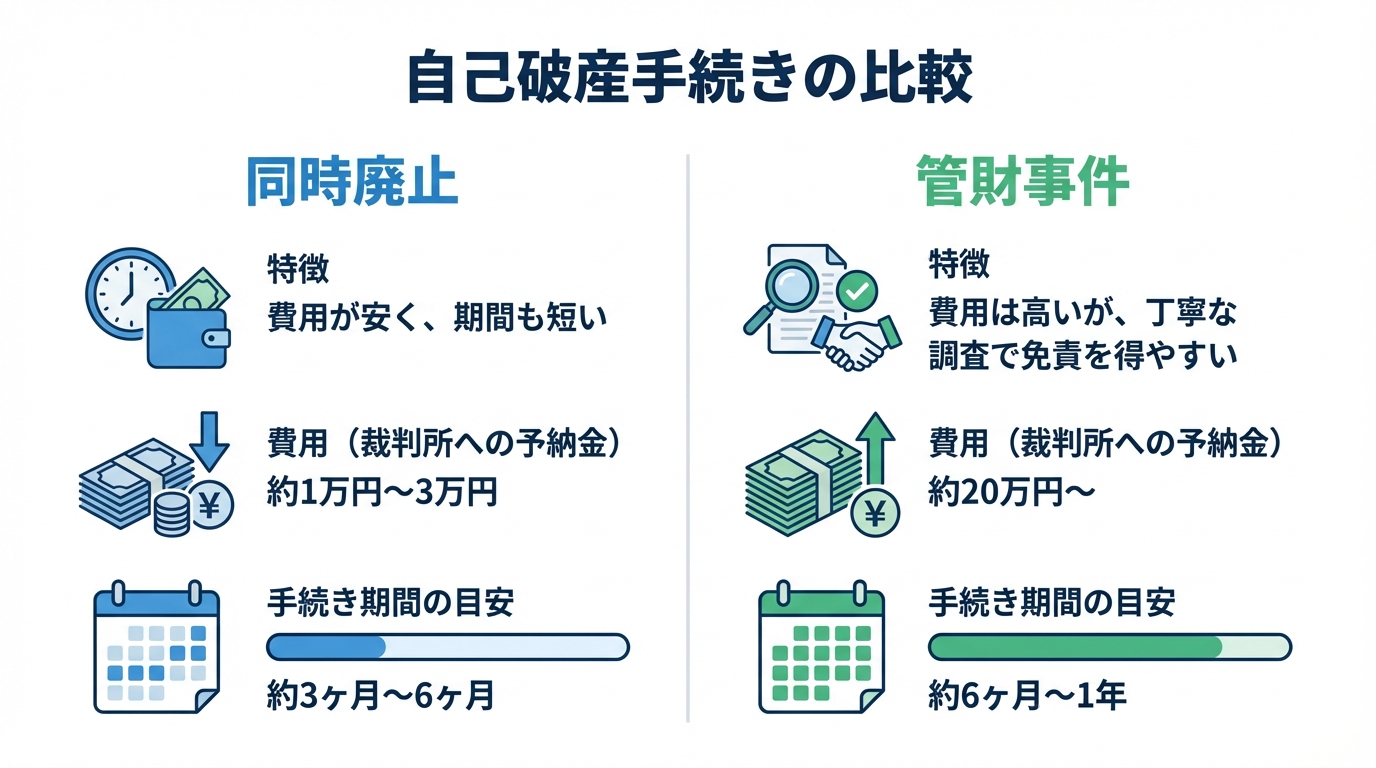

手続きはどう違う?「同時廃止」と「管財事件」の分岐点

自己破産の手続きには、大きく分けて「同時廃止(どうじはいし)」と「管財事件(かんざいじけん)」の2種類があります。先ほど、免責不許可事由があると管財事件になりやすいと説明しましたが、この2つの手続きは具体的に何が違うのでしょうか。ご自身の負担に直結する重要なポイントなので、しっかり理解しておきましょう。

【費用・期間で比較】同時廃止と管財事件のメリット・デメリット

一番の違いは、費用と期間です。一言でいうと、同時廃止の方が依頼者の負担は圧倒的に軽くなります。

| 同時廃止 | 管財事件(少額管財) | |

|---|---|---|

| 費用(裁判所への予納金) | 約1万円~3万円 | 約20万円~ |

| 手続き期間の目安 | 約3ヶ月~6ヶ月 | 約6ヶ月~1年 |

| 手続きの複雑さ | 比較的簡易 | 破産管財人による調査があり、複雑 |

| メリット | 費用が安く、期間も短い | 免責不許可事由が疑われる場合でも、管財事件で事情が調査され、裁判所が諸事情を踏まえて裁量免責を認めることがあります |

| デメリット | 免責不許可事由があると利用しにくい | 費用が高く、期間も長い |

※費用や期間は、事案や裁判所によって異なります。少額管財とは、通常の管財事件よりも費用を抑えた運用です。多くの個人の管財事件はこの少額管財で行われます。

表を見てわかる通り、管財事件になると裁判所に納める予納金が最低でも20万円以上必要になり、手続き期間も長くなります。この予納金は弁護士費用とは別に用意しなければならないため、大きな負担となります。

あなたがどちらになるかの判断基準は「財産」と「借金の理由」

では、どのような基準で同時廃止と管財事件に振り分けられるのでしょうか。主な判断基準は以下の2つです。

- 一定以上の財産があるか

破産手続きは、本来、債務者の財産をお金に換えて債権者に公平に分配する手続きです。そのため、債権者に分配できるほどの財産(裁判所の運用によって異なりますが、例えば福岡地裁などでは、評価額20万円以上の個別の財産がないことが同時廃止の一つの目安とされています)がある場合は、その財産を調査・管理・換価する破産管財人が必要となるため、管財事件になります。逆に、めぼしい財産がなければ、分配する手続き自体が不要なため、手続きを廃止する「同時廃止」となります。 - 免責不許可事由があるか

この記事で繰り返し説明している通り、浪費やギャンブルといった免責不許可事由の疑いがある場合は、その内容を詳しく調査する必要があるため、管財事件になる可能性が非常に高くなります。

つまり、「特に財産もなく、借金の理由もやむを得ないもの(生活苦や病気など)」であれば同時廃止に、「財産があるか、または借金の理由に問題がある」場合は管財事件になる、と考えると分かりやすいでしょう。

自己破産が難しい場合の他の選択肢と、弁護士に相談する意味

ここまで読んで、「やはり自分は自己破産が難しいかもしれない」「管財事件の費用は用意できそうにない」と感じた方もいらっしゃるかもしれません。しかし、借金問題を解決する方法は自己破産だけではありません。

万が一のケースも想定し、他の選択肢と、それでもなお弁護士に相談するべき理由についてお伝えします。

任意整理・個人再生という解決策

自己破産以外にも、主に「任意整理」と「個人再生」という手続きがあります。これらの債務整理の種類と方法を知っておくことで、よりご自身の状況に合った解決策を見つけることができます。

- 任意整理:裁判所を通さず、弁護士が貸金業者と直接交渉し、将来の利息をカットしてもらったり、返済期間を延ばしてもらったりして、毎月の返済額を減らす手続きです。比較的借金が少なく、安定した収入がある方に向いています。

- 個人再生:裁判所に申し立て、借金を法律で定められた最低弁済額まで減額し(減額幅は負債額・財産・可処分所得等により異なり、最大で10分の1程度になる場合があります)、残りを原則3年(最長5年)で分割返済していく手続きです。住宅ローンが残っていても家を手放さずに済む可能性があるなど、大きなメリットがあります。

どの手続きがあなたにとって最適なのかは、借金の総額、収入、財産の状況、そして何より「どうやって生活を再建していきたいか」によって変わってきます。

なぜ弁護士が必要?依頼する3つの大きなメリット

どのような手続きを選ぶにせよ、借金問題の解決のために弁護士に依頼すると、書類作成や裁判所対応の負担を減らし、手続きを適切に進めやすくなる場合があります。弁護士に依頼することには、主に3つの大きなメリットがあります。

- あなたに最適な解決策を提案できる

自己破産、個人再生、任意整理。それぞれのメリット・デメリットを熟知した弁護士が、あなたの状況を丁寧にお聞きし、法律の専門家として最善の道筋を示します。一人で悩んで誤った判断をしてしまうリスクを避けることができます。 - 裁量免責を得るための強力な味方になる

特に自己破産で裁量免責を目指す場合、弁護士の役割は絶大です。裁判所や破産管財人を説得するための的確な主張や資料の準備、面談への同席など、あなたの代理人として全面的にサポートします。これは、ご自身で手続きを行う場合には決して得られない大きなアドバンテージです。 - 今すぐ督促が止まり、心の平穏を取り戻せる

弁護士に依頼すると、弁護士から貸金業者(消費者金融・クレジットカード会社等)に「受任通知」という手紙が送られます。この通知が貸金業者に到達すると、貸金業法等の定めにより、正当な理由なくあなたへ直接取り立てをすることが制限されます(※債権者の種類により扱いは異なります)。鳴りやまない電話や郵便物から解放され、落ち着いて生活再建に集中できる環境を手に入れることができます。

福岡フォワード法律事務所は、依頼者の方に寄り添い、共に戦うことを信条としています。あなたの不安を安心に変え、未来へ前進するためのお手伝いをさせてください。

まとめ|一人で悩まず、まずは福岡フォワード法律事務所へご相談ください

この記事では、自己破産ができないとされる「免責不許可事由」や、手続きの種類、そしてそれでも諦める必要がない理由について解説してきました。

大切なポイントをもう一度振り返ります。

- 浪費やギャンブルなどの「免責不許可事由」があっても、「裁量免責」によって自己破産が認められる可能性は十分にあります。

- 免責不許可事由があると、費用や期間の負担が大きい「管財事件」になりやすいですが、誠実な対応で乗り越えることが可能です。

- 自己破産が難しい場合でも、「任意整理」や「個人再生」といった他の解決策があります。

- どの手続きを選ぶにせよ、弁護士に相談することで、督促が止まり、あなたに最適な解決策を見つけ、有利に手続きを進めることができます。

借金の問題は、一人で抱え込んでいると、出口のないトンネルのように感じてしまうかもしれません。しかし、必ず解決の道はあります。その第一歩は、専門家に相談するという、ほんの少しの勇気です。

福岡フォワード法律事務所では、土日祝日・夜間(21時まで)の相談にも対応しており、LINEでのご相談も可能です。「こんなことを相談していいのだろうか」などと悩む必要はありません。あなたのそのお悩みを、まずは私たちにお聞かせください。全力で、あなたの再出発をサポートします。